民事再生についての検討 -日本アプレイザル株式会社-

Ⅰ 民事再生法について

民事再生法(平成11年12月22日法律第225号)は、バブル経済崩壊後の景気の低迷が続く中で、企業倒産が相次ぎ、政府は倒産した企業を再建するための法律を見直し、その結果、主に中小企業向けの企業再建法として、民事再生法が国会で成立し、平成12年4月より施行されています。

其の後、平成12年11月に、個人債務者が自己破産をせずに、債務返済しながら生活再建できるようにするために民事再生法の改正が成立しています。

(民事再生法の目的・民事再生法第1条)

経済的に窮境にある債務者について、その債権者の多数の同意を得、かつ、裁判所の認可を受けた再生計画を定めること等により、当該債務者とその債権者との間の民事上の権利関係を適切に調整し、もって当該債務者の事業又は経済生活の再生を図ることを目的としています。

Ⅱ 民事再生法に係る不動産鑑定評価

1.不動産の鑑定評価が必要となる局面

前記再生手続において、不動産鑑定士による鑑定評価が必要となる局面がありますが、当該民事再生法に係る不動産鑑定評価を列挙すれば下記の通りです。

(1)法に規定する裁判所の選任による「評価人」としての評価

①再生手続開始後、遅滞なく再生債務者に属する一切の財産を構成するものとしての不動産の価額を評定する場合(法124条3項評価)。

②再生債務者等の担保権消滅許可申し立てに対する担保権者の「財産の価額」決定請求において、不動産の価額を評定する場合(法150条1項評価)。

(2)具体的な規定はないが、鑑定評価の活用が予想される主要な局面

①再生債務者等が裁判所へ提出する再生手続開始後における財産目録及び貸借対照表作成のため、その属する財産のうちの不動産の鑑定評価を依頼する場合(法124条1項評価)。

②再生債務者等が裁判所に対する担保権消滅許可申立てのため、担保権の目的とされている不動産の鑑定評価を依頼する場合(法148条評価)。

③担保権者が担保権消滅許可申立書記載の価額に異議申し立てをなし、裁判所に価額決定の請求をする目的で不動産の鑑定評価を依頼する場合(法149条1項評価)。

2.求めるべき価格の種類

(1)前提とする市場の性格

①求めるべき価格の性格

規則は「財産を処分するものとしての価格」を求めることとしている。

「財産を処分するものとしての価格」とは、債務者のおかれた状況から債務者が破産した状況を前提に、ただちに不動産を処分し、事業を清算することを想定した価格であり、対象不動産の種類、性格、所在地域の実情に応じ、早期の処分可能性を考慮した市場を前提とする適正な処分価格である。

②前提とする市場の性格-早期売却市場-

早期売却市場においては、一般に、市場参加者は市場の事情に精通し、取得後これを転売して利益を得ることを目的とする卸売業者を主体とする。

当該市場のうち、不動産の種類によっては転売して利益を得ることを目的とする卸売業者(不動産業者、投資家等)のほかに最終需要者も多く参入するが、価格形成の主体となるのは、転売目的の下に購入する需要者である。

(2)求めるべき価格の種類-特定価格-

本鑑定評価において求めるべき価格は、事業の精算のための早期売却を条件とした不動産の処分価格であり、特定の依頼目的及び条件により一般的市場性を考慮することが適当でない不動産の経済価値を求めることになるから、求めるべき価格の種類は、不動産鑑定評価基準における「特定価格」として分類される。

3.本鑑定評価において適用する手法

(1)処分価格を鑑定評価する場合

原則として早期売却市場を前提とした鑑定評価の三手法を適用することとする。

資料収集面の制約等によりこれに拠り難い場合は、早期売却市場減価の手法に基づく試算価格をもって鑑定評価額として決定する。

(2)事業を継続する価格及び営業等の譲渡を前提とする価格を鑑定評価する場合

原則として早期売却市場を前提とした鑑定評価の三手法を適用することとするが、資料収集面の制約等により、これに拠り難い場合は、収益還元法に基づく収益価格を標準とし、早期売却市場減価の手法に基づく試算価格を参考に鑑定評価額を決定する。

Ⅲ 事業の継続を前提とした処分価格の鑑定評価

1.原則

原則として、早期売却市場を前提とした鑑定評価の三手法を適用することとする。

即ち、早期処分を前提とし、収益価格を標準とし、比準価格を比較考量して鑑定評価額を決定する。この決定に当たっては、積算価格による検証を行う。

2.例外(原則に拠り難いとき)

資料収集面の制約等により、上記1の原則に拠り難い場合は、収益価格を標準とし、「早期売却市場減価の手法」に基づく試算価格を参考に鑑定評価額を決定する。

3.実務上の一般的な鑑定評価手法

事業の継続を前提とした処分価格の取引事例を収集することは、通常は困難である。

従って、一般的には比準価格は求め難いので、実務上は、上記2記載の方法に拠ることとなる。

即ち、当該事業の継続を前提としたDCF法による収益価格を標準とし、早期売却市場減価の手法による価格(積算価格×早期売却市場減価修正)を参考として鑑定評価額を決定する。

Ⅳ 温泉旅館事業の継続を前提とした処分価格の鑑定評価

過去の案件に基づき説明していきたいと思います。

本件は、「自用の建物及びその敷地」の鑑定評価であり、本件で求めるべき価格は、早期売却を前提とした特定価格である。

本件鑑定評価に当たっては、早期売却市場減価の手法(対象不動産の正常価格を求め、正常価格に早期売却市場で成立する価格であることによる減価の修正を行って求める手法)による価格と、早期売却市場を前提としたDCF法による収益価格を関連づけて鑑定評価額(特定価格)を決定することとする。

1.早期売却市場減価の手法による価格

(1)正常価格

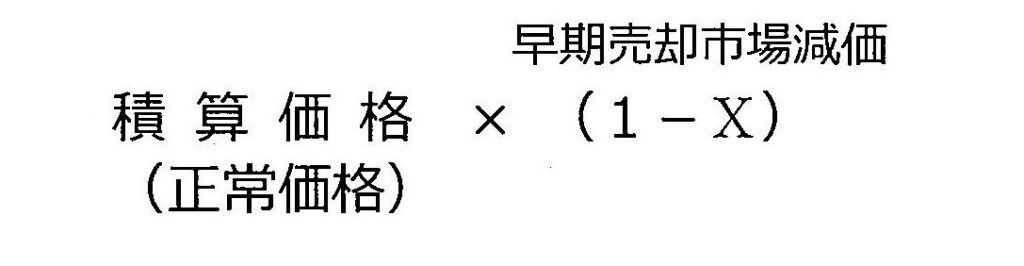

本項評価に当たっては、積算価格をもって正常価格とすることとし、積算価格を求めるに当たっては、対象不動産の概況に基づき、土地については取引事例比較法を、建物については原価法を適用して評価を行った。

※上記正常価格について

本件は、民事再生法に基づく評価目的の条件下において、対象不動産の早期売却を前提とした価格を求めるものであり、求めるべき価格は特定価格であるが、早期売却市場減価修正前の積算価格をもって、本件対象不動産の正常価格と見做している。

(2)早期売却市場減価の手法による価格

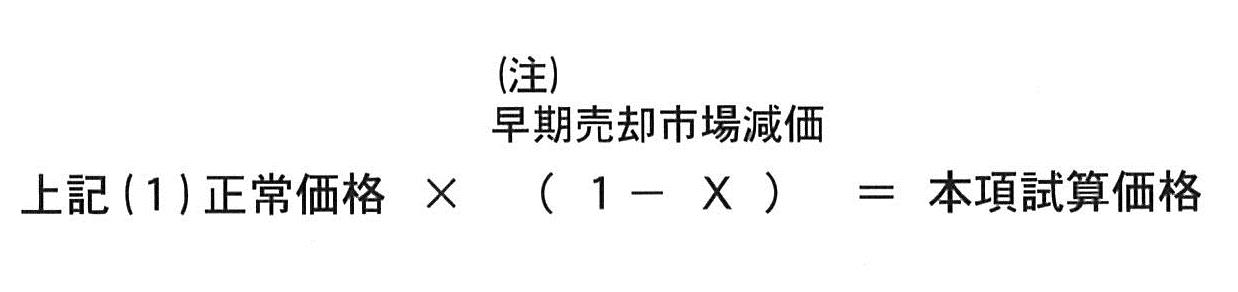

前記(1)で求められた正常価格に早期売却市場で成立する価格であることによる減価の修正を行い、本項試算価格を下記の通り求めた。

(注)早期売却市場減価

早期売却市場は、短期に転売して利益を得ることを目的とした市場参入者を主体とする卸売市場的な性格を実態として有していることから、競売市場を早期売却市場に準じた市場として考慮し、当該地域の競売市場修正率を基準として、対象不動産がリスクの高い事業用資産であること等を考量してX%と査定した。

2.温泉旅館事業を前提としたDCF法による収益価格について

(1)DCF法について

DCF法とは、連続する複数の期間に発生する純収益及び復帰価格をその発生時期に応じて現存価値に割り引き、それぞれ合計して収益価格を求める手法である。

本件におけるDCF法の適用に当たっては、対象不動産が現在稼働中の旅館であることに鑑み、売上高から売上原価等を控除して算定した純収益を割引率、最終還元利回りを用いて、DCF法による収益価格を求めることとする。

(2)売上高、売上原価、経費について

価格時点以前の直近3年間の損益計算書を分析し、価格時点以降5年間の推移を想定する。

(3)割引率、最終還元利回りについて

10年国債流通利回りの過去3年間の平均値を基準に、旅館業としてのリスクと高級建物としての将来性等を考量して、早期売却市場の割引率及び最終還元利回りを12%と査定した。

(4)DCF法による収益価格

対象不動産を購入後5年間旅館事業を運営し、6年目に転売することを想定し、5年間の純収益の現価の総和に6年目の転売価格の現価を加算することにより、対象不動産の収益価格を評定した。

3.鑑定評価額の決定

以上により

1.早期売却市場減価の手法による価格

2.DCF法の収益価格

と二試算価格が概ね均衡して得られた。

対象不動産は、温泉旅館「…」の旅館本体の建物及びその敷地であり、旅館事業の継続を前提とするDCF法による収益価格を標準とすべきであるが、将来的には別の利用方法も考えられる高級建物である。

従って、本件鑑定評価額の決定に当たっては、上記諸点を総合的に考慮し、DCF法による収益価格を標準とし、早期売却市場減価の手法による価格を比較考量して、鑑定評価額をX円と決定した。

Ⅴ その当時の状況、鑑定評価に当たって留意した点等

前記民事再生に係る鑑定評価は、今から約12年前の平成17年頃、伊東市の温泉旅館の案件ですが、鑑定評価の骨子は前記で説明しましたので、その当時の状況、鑑定評価に当たって留意した点等について説明したいと思います。

1.伊東市の観光業の今後について

平成3年をピークに観光客数の減少傾向が続き、宿泊者が観光客数に占める割合も低下傾向にあり、更に宿泊客は低廉な宿泊料金の施設に集中する等、市の基幹産業である観光業にとって厳しい状況が続いている。

又、伊東市は、伊豆東部火山群(伊豆半島東部に密集する火山及びこれらの東方海域に密集する海底火山)の地域に入り、この地域では過去度々地震が群発し、平成元年には伊東湾で有史以来初めての海底噴火が起こっている。その後も群発地震は断続的に続いているが、ここ数年は特に大きな地震は起こっていない。しかし、群発地震がいつ活発化するか予測はつかないため、観光業にとっての不安要因の一つとなっている。

一方、一般的要因としては、国内の景気は回復傾向が続いており、企業収益の改善、個人所得の増加等がみられ、個人消費は持ち直している。具体的には二極化(良い悪いが混在)の中での景気回復である。

(1)再生債務者(スポンサー)側の意見

未だ、景気は回復状況になく、伊東市の観光業も回復状況にない。

(2)評価側の判断

伊東市の観光業について展望すると、二極化の中での景気回復であるが、東京圏から近いという立地条件等から、二極化という前提条件の中で回復傾向に進むと思料される。

2.建物の状況について

平成7年頃、大規模な増改築がなされた高級温泉旅館であり、群発地震、他の低廉な宿泊料金施設の影響等を受け、収支が悪化し、大規模増改築費用が経営を圧迫し、民事再生手続きとなりました。

特徴のある設備として、屋外の温泉プール(20m×7.5m.水深1~1.2m)が設置されている。

(1)再生債務者(スポンサー)側の説明

屋外の温泉プールの費用がかさみ、収支を圧迫している。

温泉プールを無くすことも検討している。

(2)評価側の判断

再生債務者(スポンサー)側の説明を自ら確認するため、更に2回程現場調査に行き、実際に温泉プールで2回程泳ぎました。

その際、泳いでいた親子や若い女性等にプールについて聞いてみると、「このプールは最高」「温泉プールがあるから泊まりに来ました」等、宿泊者の温泉プールへの評価が高いことが分かりました。

従って、経費がかかっても、温泉プールを特徴とする旅館として再生すべきであると判断しました。

3.DCF法による収益価格について

(1)損益計算書について

価格時点以前の3期分の損益計算書を分析し、価格時点以降の収支を検討しました。

(2)キャッシュフロー表について

DCF法では、一般的には、購入後10年間事業を運営し、11年目に転売することを想定しています。

本件は、民事再生手続きにおける早期売却を前提とした価格を求めるものであり、購入後5年間旅館事業を運営し、6年目に転売することを想定しました。

4.鑑定評価額の決定について

早期売却市場減価の手法による価格及びDCF法の収益価格の二試算価格は概ね均衡して得られたが、いずれも再生債務者(スポンサー)側が提示する担保権消滅価格を大幅に上回って求められました。

(評価側の判断)

前記1(2)記載の通り、今後回復傾向に進むと推測し、更に将来的にはコンバージョンマンションとしての売却も可能であると判断し、鑑定評価額を決定しました。

なお、其の後、平成17年9月の郵政民営化解散総選挙を機に不動産価格は上向きとなっていきました。

5.その他

翌年の平成18年1月、茂木健一郎さん、住吉美紀さんによる番組「プロフェッショナル 仕事の流儀」を見た時、ゲストとして当該旅館再生のコンサルタントを担当されている方が出演し、当該旅館再生の現状を説明されていました。具体的には、源泉プールとしての特徴を生かして再生されていることを聞き、現場に3回行きその内2回温泉プールで泳いで判断した結果は正しかったんだなと思いました。

Ⅵ 事業の継続を前提とした処分価格の鑑定評価手法の確認

1.事業の継続を前提とした処分価格の鑑定評価手法

事業の継続を前提とした処分価格の取引事例を収集することは通常は困難であり、一般的には比準価格は求め難いので、実務上は、DCF法による収益価格を標準とし、早期売却市場減価の手法による価格を参考に鑑定評価額を決定します。

2.当事者の観点

(1)債権者(担保権者)側

正常価格即ち積算価格を基準に、できるだけ高い方が良いと考えています。

(2)再生債務者(スポンサー)側

事業収支即ちDCF法による収益価格を基準に、できるだけ低い方が良いと考えています。

3.DCF法による収益価格について

(1)事業収支について

赤字が継続してきた事により、民事再生手続きとなっているので、鑑定評価時点では、経営主体の交代等により経営内容を改善し、今後は黒字化していかなければ民事再生は成立しません。

従って、事業の継続を前提とした鑑定評価において、DCF法による収益価格が零以下になることは無い事になります。

なお、再生債務者(スポンサー)側の鑑定評価書において、零以下の価格を試算しているケースが見られますが、上記観点により、当該鑑定評価は適正を欠いている事になります。

(2)特定価格について

民事再生法に基づく評価目的の条件下において、対象不動産の早期売却を前提とした価格を求めるものであり、求めるべき価格は特定価格である。

従って、早期売却を前提として求めるDCF法による収益価格は、正常価格ではなく特定価格になります。

Ⅶ DCF法による収益価格について

DCF法による収益価格の特性を正確に理解していない事により、一部に間違った運用をしているケースが見られますので、不動産鑑定においてDCF法を採用するようになった経緯等を含めて説明したいと思います。

1.DCF法採用の経緯

平成2年の東京証券市場株価大暴落を機とするバブル崩壊後、都心部は平成4年から本格的な地価の下落局面に入っていきました。

地価の下落局面では、不動産市場は買手市場となり、買手側は現時点の正常価格からどれだけ安く買えば損をしない、得することができるか、売手は逆に損を少なく、あるいは損金処理可能な範囲内で売却できるか、即ち2割引、3割引、8掛、7掛という交渉の中で売買が成立していました。

しなしながら、いつまでも下落局面が続く状況を打破しなければ日本経済は再生できないという流れとなり、不良債権処理がいわゆる国策となりました。

従って、不動産の価格を、これまでの掛目、掛算から、将来のリスクを利回り、割算で捉える収益価格が標準となり、更にX年後に売却することを前提に購入時の投資採算価格を求めるDCF法による収益価格が出現しました。

利回りをリスクで捉える考え方、更に収益物件としてX年保有してX年後に売却して利潤を得るという考え方は、不動産鑑定士にとっては「黒船の来航」革命のような出来事であり、其の後の鑑定士の更なる二極化の原因になったと思料されます。

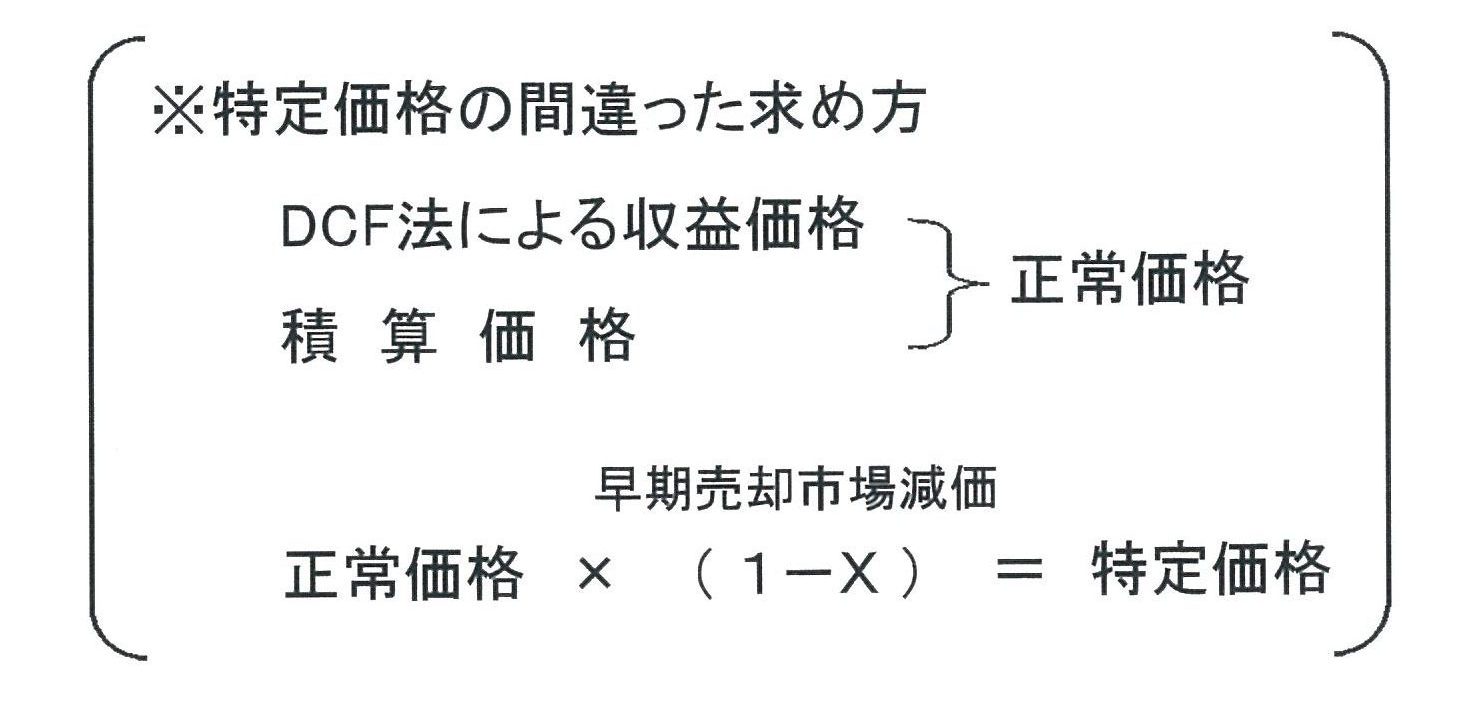

2.DCF法による収益価格の間違った運用例

上記DCF法による収益価格は、早期売却を前提とした特定価格と同レベルで求められています。

従って、上記積算価格についても、通常であれば相当な乖離が生じるので、周辺の規範性のある取引事例等を採用しない方法等により、DCF法による収益価格に近づけるため大幅に低く求められています。

次に、本来は特定価格であるDCF法による収益価格を採用して正常価格と見做し、更に競売市場等を参考に早期売却市場減価を行って鑑定評価額を決定しています。

上記間違った運用例は、再生債務者(スポンサー)側の立場としてできるだけ安くしたいという結果だと思いますが、DCF法による収益価格が出現した経緯、投資採算価格という特性を理解していれば生じない事です。

3.早期売却を前提とした価格の正しい求め方(特定価格)

(1)早期売却市場減価の手法による価格

(2)DCF法による収益価格

早期売却市場を前提とした価格

上記(1)、(2)の試算価格を調整して特定価格を決定

「今日の価格は、昨日の展開であり、明日を反映するものである。」

専門職業家として、今日及び明日の価格を分析・予測するに当たっては、昨日即ち過去の現象を正確に捉えていることが前提であり、忘れがちな過去の現象について、常々再確認をしておく必要があると思料されます。

-不動産鑑定士 京野賀典-